Interesse pelo setor de finanças alerta para riscos dos coaches de investimento

Procura aumenta durante a pandemia e abre espaço para “consultores” nas redes sociais

por Dara Russo, Deborah Dietrich, Julia Portilho e Letícia Anacleto

Desde o início da pandemia de Covid-19, inúmeras mudanças podem ser observadas no cenário econômico nacional. Um destaque notável é o hábito financeiro do brasileiro. As pessoas passaram a ter um maior cuidado com suas finanças, e muitas adquiriram a prática de investir. Com a queda da Taxa Selic, houve, proporcionalmente, uma queda nos investimentos em renda fixa, como a poupança. E isso fez com que os investidores procurassem mais rentabilidade em novos investimentos, que proporcionam maiores ganhos, mas que têm mais riscos, como aplicações em fundos variáveis e no mercado de ações.

“O crescimento de investidores na Bolsa de Valores no pós-Covid se deve, principalmente, à queda na taxa de juros, que acabou impactando na renda fixa”, afirma o economista e auditor fiscal do Tribunal de Contas do Estado de Minas Gerais (TCE-MG), Márcio Gomes Rosa. “A remuneração paga na renda fixa ficou muito pequena. Esse foi o principal fator que incentivou as pessoas a procurarem a renda variável e colocarem seu dinheiro em ativos de maior risco”, completa. O número de investidores pessoas físicas na Bolsa de Valores brasileira cresceu 92%, segundo dados da própria B3.

O lado financeiro em destaque nas redes sociais

O setor de finanças foi o que teve o melhor engajamento no Instagram durante o ano passado. A plataforma mLabs, responsável pelo gerenciamento de diversas mídias sociais no Brasil, informou que as empresas desse setor foram as que tiveram o melhor desempenho na rede social. O crescimento na taxa de engajamento foi de 35,97% quando comparado ao primeiro trimestre de 2020, antes do início da pandemia.

Muitos perfis não tinham o lado financeiro como foco, mas passaram a abordar o tema em seus conteúdos nas redes sociais. A insegurança geral causada pelo período pandêmico levou muitos brasileiros ao entesouramento, ou seja, à poupança, de seus recursos financeiros. Além disso, em casa inúmeros usuários tiraram suas dúvidas em perfis voltados ao assunto por meio de perguntas e comentários, fortalecendo as interações nos posts e aumentando o engajamento.

A febre dos coaches financeiros e seus perigos

“Com relação às pessoas que estão entrando no mercado agora elas têm que entrar com o pé no chão”, aponta Márcio. A Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima) define que existem três grandes tipos de perfil do investidor: conservador, moderado e arrojado/agressivo. O economista afirma que quem está começando no meio deve entrar com um perfil mais moderado, e aconselha que se busque investir em fundos de investimento de corretoras renomadas.

Com a pandemia, os investidores anteriormente conservadores, que visavam maior segurança nos investimentos e abriam mão de uma maior rentabilidade, passaram a ser moderados ou arrojados. Isto significa uma mudança de postura em que aceitaram correr maiores riscos por uma maior rentabilidade.

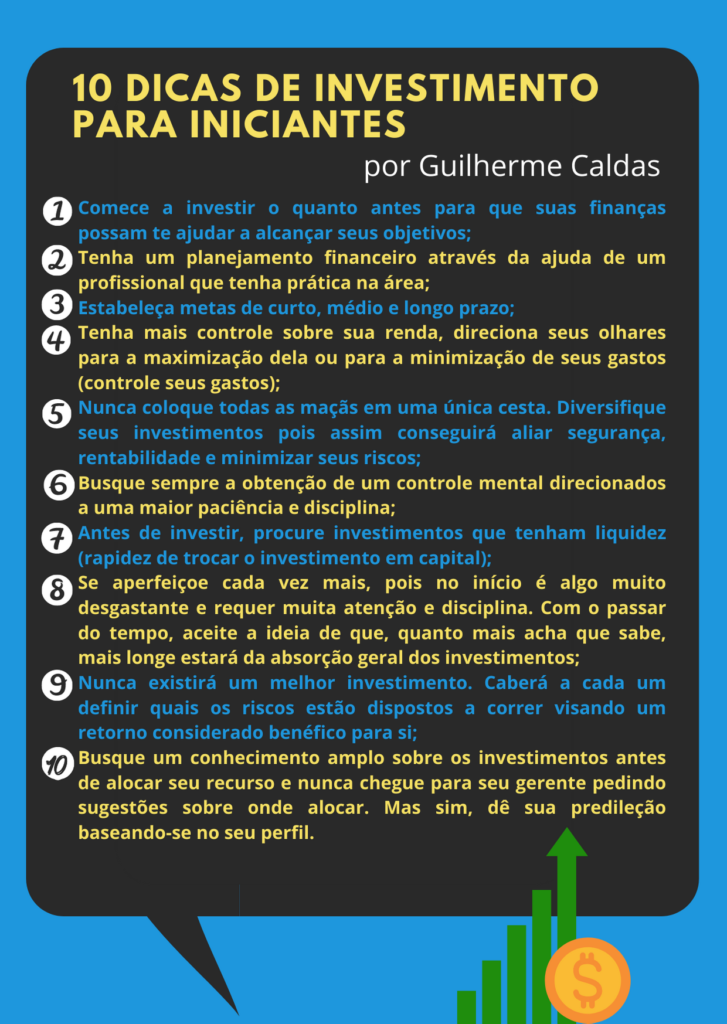

O estudante de Ciências Econômicas pela PUC Minas, CEO e trader da RGD Investimentos, Guilherme Caldas, aponta que essa transição proporcionou um crescimento de “números de CPF” dentro da bolsa de valores. “Com isso, diversos ‘coaches financeiros’, dispostos a ajudar pessoas através da utilização de suas habilidades, visando um melhor aproveitamento do seu recurso financeiro e uma melhor organização de contas pessoais, foram aparecendo dentro do mercado e tomando frente de diversos meios de visualizações, tais como Youtube, Instagram etc”, explica.

Para se tornar um coach financeiro, é necessário muito estudo e a obtenção de vários certificados, como o CEA (Certificação de Especialista em Investimentos da Anbima) e o CNPI (Certificado Nacional do Profissional de Investimento). Guilherme diz que as pessoas estão banalizando o trabalho de profissionais da área se passando por falsos coaches. “Diversas pessoas estão se passando por coach recomendando ações, prometendo um retorno absurdo em um curto prazo, induzindo pessoas a aprenderem sobre investimentos comprando cursos superficiais visando apenas a rentabilidade”, conta.

É preciso ficar atento, já que o público que consome conteúdo dos falsos coaches corre grandes riscos dentro do mercado financeiro. O estudante de economia também comenta que “as pessoas que tiverem esses acessos terão a falsa mentalidade de um investidor, já que serão acostumados com um mercado fácil e a probabilidade de alcançarem um sucesso cada vez mais distante”, e completa: “as pessoas que entram no mercado através de frias recomendações, estarão vendo o mercado como um grande jogo pelo fato de não possuírem informações e conhecimentos suficientes atrelados com a prática e vivência do dia a dia”.

Orientações para novos investidores

É importante estar atento para as fontes de consulta na hora de investir. Para iniciantes, Márcio Rosa indica as empresas Empiricus e XP, considerando os serviços e relatórios disponibilizados como um bom começo para os interessados no ramo. Já Guilherme Caldas cita os portais Reuters, Infomoney, Investing, BBC, Bloomberg e Advfn, afirmando que não só ele, como também seu sócio, seus investidores e alunos os utilizam como base para realizar qualquer tipo de investimento.

Quer saber mais sobre o tema? Escute o episódio de nosso podcast e conheça o caso do pastor e coach financeiro Devanney Vieira, criador do projeto de finanças Midas Trend, que gerou um prejuízo de 55 milhões de reais aos seus clientes.